【M&Aのスキーム】株式交換によるM&A

2021.6.02

2021.6.02

株式交換によるM&Aは平成11年の旧商法改正時に導入された制度で、実施事例も多く、M&Aの手法として広く一般に定着しています。

通常、A社がB社を100%子会社にすることを考えた場合、A社がB社の株主から個別に株式を買い取り、対価として現金を交付するのがもっともわかり易い流れです。

個別の相対(あいたい)取引やTOB(株式の公開買付)などの形で行われ、メディアで取り上げられることもあり、ご存知の方も多いのではないでしょうか。

しかしこの方式で会社を買収しようとすると、B社の株主が買い取りに応じるかどうかは任意であり、A社から見ればB社を100%子会社にすることは相当な困難があります。

また、買い取るA社側では多額の現金が必要になることもあり、通常会社は資産を多額の現金の形でストックしていることは余りありませんので、M&Aに先立ち資産の現金化や資金調達を行うなどの負担が発生することになるでしょう。

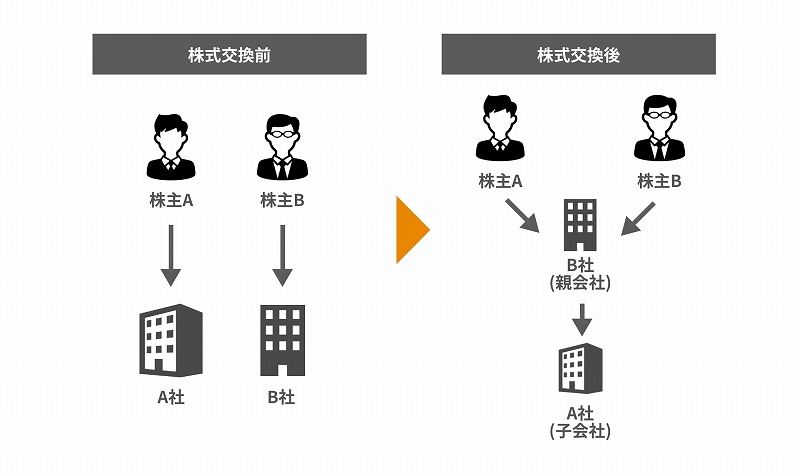

このような不具合を避けるために導入されたのが株式交換によるM&Aで、A社がB社を買収する際、B社の株主に対しその対価を現金ではなく自社株で支払えることを認めたものです。

A社はB社の株主に対しA社の株式を交付し、B社の株主はB社の株式をA社に引き渡すことから、株式交換と呼ばれています。

なお、この方式は一定の手順を踏むことでB社の株主からB社株式を強制的に買い上げることが出来るため100%子会社化することができることも大きな特徴で、B社の株主には自社株以外の対価の交付も可能になっています(2017年1月現在)。

Contents

株式交換によるM&Aの名称は、旧商法改正時に導入された際、買収の対価として自社株を交付することを認めたことに由来しますが、現在は社債や新株予約権、現金の交付も認められているため、その名前は必ずしも実情を反映していません。

A社がB社を100%子会社にする際、強制力を持ってB社株式を買い取る手段としてのM&Aであり、会社法で認められその手順について定められている、というのが現在の形になっています。

この方式によりB社を完全子会社にする場合、会社法に定める組織再編行為に該当するためA社、B社の双方で株主総会の特別決議が必要になる他、それぞれの株主にとっては会社の在りようが大きく変化する可能性が高いために、それぞれの株主に株式の買取請求が認められています。

一方で、A社の株式をB社の株主に交付し100%子会社化する場合、A社とB社の財務内容に大きな変化はなく、変わるのは主に株主構成に限定されることから債権者保護手続は不要とされています。

ただし、A社からB社株主に交付される対価が新株予約権付社債や自社以外の株式である場合、債権者構成や資産内容にも大きな変化が生じるため債権者保護手続が必要になるケースが発生します。

A社、B社のどちらにどのような手順で債権者保護手続が必要になるかは個別に異なり、ここでは詳述を避けますが、文字通りの「株式交換」以外の対価でM&Aを進める際には、手順が煩雑になる可能性が高いとご理解頂ければ良いでしょう。

A社とB社それぞれで株主総会の特別決議が必要なことから敵対的買収の手段としては使いにくく、友好的M&Aで他社を100%子会社にする/されることが両社と株主にとってメリットである場合に採用される手法と言えます。

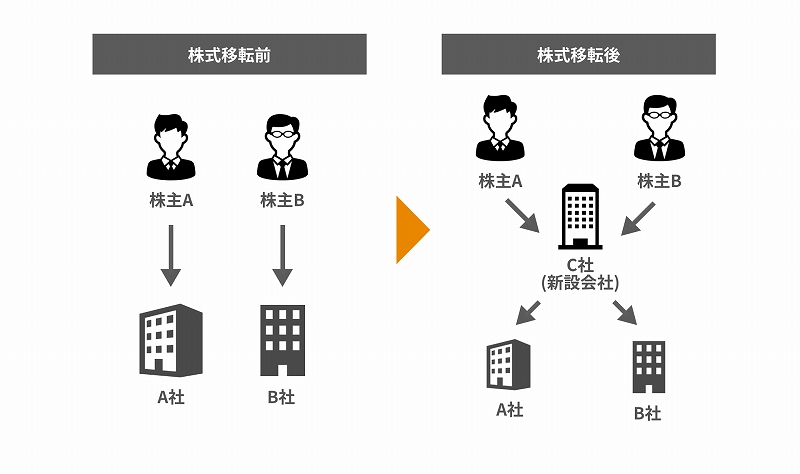

株式交換と株式移転はどちらも「完全親子関係」を作るための手続きですが、「新設会社を設立するかしないか」という点が大きく異なります。

株式交換ではすでに存在している二社間で株式が交換されますが、株式移転では既存会社の全株式を新設会社に移転させ、それと引き換えに新設会社の株式を既存会社の株主に交付します。

既存会社は新設会社の100%子会社となり、既存会社の株主は新設会社の原始株主(会社設立時の株主)となります。

その際、複数の会社の株式を新設会社に移転させることも可能で、株式移転は企業グループ内の再編に利用されるケースが一般的となっています。

売り手側のメリットを考える際、他社の100%子会社になることや傘下に入った上での事業展開と言う観点では一般論化できないため、本方式を採用することそのもののメリットとデメリットについてとなりますが、全てのケースで想定されるメリットというのは見当たりません。

経営者が引退を考えている際のスモールM&Aを想定した場合、通常金銭で対価を受け取ることを希望することが多いため、買い取り側企業の株式で対価を交付されるとデメリットにしかならないとも言えます。

しかしながら株式交換の相手が将来性を感じられる上場企業などで、流動性の高い株式を一定量受け取れる場合に限定すると、単純に金銭で受け取るよりも株式の値上がり益も追求でき、売却した会社を所有する親会社を株主の立場で応援することも可能になるでしょう。

交換後の持分比率によっては、親会社を通じて経営に関与し続けることができるのも魅力と言えます。

現金が必要になった際には必要な分だけ換金し、また将来性を厳しく感じれば撤退するなどの判断も容易に行えるでしょう。

一方でデメリットは、全株主に対して強制的に株式の売却を求める手続きのため株主総会の特別決議が必要になることや、交付される対価の方法によっては債権者保護手続も必要になる点です。

経営者の1人株主で交付の対価が親会社となる会社の株式の場合であればそれほど問題になることはありませんが、利害の対立する株主が存在し、かつ交付される対価が親会社の株式以外の場合、その手続は極めて煩雑になるデメリットがあります。

事業承継を行って引退し、退職金代わりの対価を金銭で受け取ることを希望している経営者にとってはデメリットが目立つ手法とも言えるでしょう。

また、交付される対価が親会社の株式であっても、非上場会社の株式で流動性がない場合、換金できる可能性は極めて低く、経営に関与できる程の交換比率でない場合にはリスクしか存在しないため、本方式を選ぶ理由が全く無いことになります。

本方式はM&Aで会社を買収あるいは再編しやすくすることを目的として導入された背景があることから考えても、売り手側のメリットより買い手側の利便性を通じてディールを成立しやすくすることに主眼が置かれた方式と言えるでしょう。

本方式でM&Aを行うことを希望し、売り手側も同意をした場合、買い手側には非常に多くのメリットがあります。

その最大のメリットは、会社を買収するにあたり必ずしも多額の現金を用意する必要が無く、資金調達や資産の現金化など、本方式が解禁される前に当然必要となった手順が不要になったことと言えるでしょう。

また売り主に対して交付する対価は発行済の自社株(いわゆる金庫株)である必要はなく、新株を発行して対価として交付することも可能になるので、時価総額の大きな上場企業であれば自社の持株比率に僅かな影響を与えるだけで目的の会社を買収することが可能になります。

売り手側の全株主から全株式を買い取ることが出来るため100%子会社化することができることも大きな魅力で、TOB(株式の公開買付)に失敗した際に見られるような、中途半端な持株比率分しか買い付けられなかった結果、買収から撤退するというリスクもありません。

双方の取締役会と株主総会を経て正式に意思決定されれば、株主の意思としてスキームが破綻することは無くなります。

一方デメリットは、会社の組織再編行為に該当するためにその実施手順が多く手続きが煩雑なことが挙げられます。

売り主に対して交付する対価が自社株以外の新株予約権付社債や他社の株式である場合、債権者保護手続も必要になることがあるので、利害関係者が多くなりスキームは極めて煩雑になるでしょう。

株主総会の特別決議が必要な上に、債権者保護手続きも実施することを想定すれば、双方の会社の意思決定からスキームの完了まで相当期間がかかるため、速やかにM&Aを実施・完了したい意思がある場合にはデメリットになり不向きであるとも言えます。

とは言え、自社の株式を対価としてM&Aが実施できるスキームは極めて魅力であり、買い手の立場で考えるとデメリットを上回るメリットが多い手法と言って良いでしょう

株式交換によるM&Aの流れは大まかに5つのステップに分けられます。

STEP.1 株式交換までのスケジュール決め

STEP.2 株式交換の契約手続き

STEP.3 取締役会における決議および事前開示書類の備置

STEP.4 株主総会および債権者保護手続き

STEP.5 株式交換の効力発生、事後開示書類の備置

下記の項目は、株式交換契約で特に重要な手続きとなります。株式交換が無効にならないよう、抜け漏れには注意が必要です。

M&A Stationを運営する「税理士法人Bricks&UK」は、顧問契約数2,100社以上、資金繰りをはじめ経営に関するコンサルティングを得意分野とする総合事務所です。

中小企業庁が認定する公的な支援機関「認定支援機関(経営革新等支援機関)」の税理士法人が、皆様のM&A成功を強力サポートします。

豊富な案件からスムーズなマッチングを実現。

効率的な資金調達や、財務・税務・ビジネス・法務・人事、あらゆるDD(デューデリジェンス)を自社内で一括で行うなど、 買収や合併後、制度面や業務面でのスピーディな統合を実現し、シナジー効果の獲得に直結するM&Aを支援いたします。

まずは無料相談からお気軽にお問い合わせください。

カテゴリ

サイト内を検索